我が家では住宅ローンを組む予定ですが、固定金利と変動金利をどうしようか悩んでいます。

最近では金利が低く、変動金利の方が安い状態ですが、

今後、金利が上がるリスクもあり、どちらがいいのか、

今後の相場や過去の推移なども考えて検討してきたいと思っております。

ちなみに我が家では13年の住宅ローン控除後に繰り上げ返済で少し早めに返済したいと思っています。

住宅ローンの金利の違いで返済額がどれくらい違うのか

簡単な例を挙げて説明してみたいと思います。

〇借入条件:借入金3000万円、35年元利均等返済、ボーナス返済なし

金利 | 毎月返済額 | 総返済額 | 金利0%との差 |

1% | 8万4685円 | 3556万7700円 | 556万7700円 |

| 2% | 9万9378円 | 4173万8760円 | 1173万8760円 |

| 3% | 11万5455円 | 4849万1100円 | 1849万1100円 |

このように金利の1%の違いでも返済額で高級車が買える位も変わってきてしまします。

金利1%と2%の差では約600万円も多く支払うことになり、さらに金利1%と3%の差では約1300万円も多く支払うことになります。

我が家ではできる限り、この住宅ローンの金利分の多く支払う分を少なくしたいと考えております。

みなさんも、同じお金を借りるときに返済する金額をできる限り少なくしたいと思うのは同じだと思いますので参考にできることはしていただければと思います。

住宅ローンの固定金利とは

固定金利とはローンを借り入れたときから、決められた期間に金利を固定することが出来るローンです。

固定金利を大きく分けると「固定金利期間選択型ローン」と「全期間固定型ローン」の2つがあります。

固定金利期間中であれば、借り入れたときに決めた金利が適応されるため、その後に金利の見直し等で金利が上がったとしても元の金利のままで返済できるメリットがあります。

固定金契約時に1年、3年、5年、10年、15年などといったように固定金利の期間を選択することが出来ます。

年数については住宅ローンの取扱い銀行や業者により異なるため、確認が必要です。

メリット

・金利が固定されているため、将来金利の見直しにより上昇があってもリスクが少ない。

・金利が固定されているため、返済額の変化もないため、返済の計画を立てやすい。

デメリット

・変動金利に比べると、元々の金利が高めに設定されている。

・今後、さらに低金利で推移した場合には変動金利よりも高い金利を払い続けなければいけなくなる。

住宅ローンの変動金利とは

住宅ローン変動金利とはその名の通り、返済途中に世の中の情勢などにより定期的に金利が変更するタイプのローンです。

住宅ローンの中では金利が低く設定されています。

基本的には金利は半年ごとに見直しが行われ、その時の情勢により金利が上がったり、下がったりします。

そのため、金利が上がれば、返済額が増え、金利が下がれば返済額が減ります。

ただ、半年ごとの金利の見直しと言ってもすぐに返済額が変わるわけではなく、一般亭には返済額の変更は5年ごとに行われます。

メリット

・固定金利より変動金利の方が金利が低くなっている

・今後の金利上昇がなければ固定金利より低い金利で支払いができる

デメリット

・将来的に金利が上昇して高い金利を払わなければならなくなるリスクがある

・金利が決まっていないため、将来支払う金額が固定されていないため、予定が立てにくく支払いが苦しくなる場合がある

住宅ローンの固定金利フラット35とは

フラット35とはその名の通り、完済まで金利がずっと一緒で全期間型固定金利型の代表として住宅金融支援機構でフラット35があります。

フラット35は住宅ローンの借入時にすべての返済期間の金利と返済額が確定するので、返済の予定が立てやすいです。

逆に言うとこれ以上高くなることはありません。

繰り上げ返済などをすれば返済金額を安くすることは可能です。

ただ、現在の変動金利と比べると若干割高になります。

住宅ローンの金利の推移

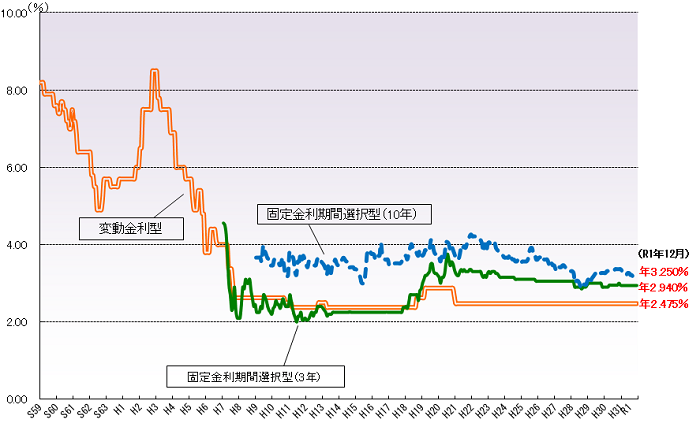

下記のグラフは昭和59年(1984年)から令和元年(2019年)までの35年間の民間金融機関の住宅ローン金利の推移を表したものです。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より

上記の表では実際の大手銀行の金利と比べると若干高くされている傾向が見受けられますが、金利が高いときでは8%もの金利で推移している時期もありました。

ただその後、一度下がり、また上昇、そこから急降下してその後低金利で安定しています。

今後、数年間は低金利を維持していくと思われますが、今後どうなるかわ誰にも分りません。

今後金利が上がると思うのであれば、固定金利を選択をした方がいいでしょう。

今後低金利のまま、下がると思うのであれば変動金利の方が良いかと思います。

ちなみに2020年1月現在のじぶん銀行の金利が変動金利で年0.45%、固定金利(10年)/当初期間引き下げプランで年0.57%とかなりの低金利となっています。

住宅ローンの変動金利の今後の相場予測

今後、どのようなタイミングで住宅ローンの金利が見直されるのでしょうか。

日銀は物価安定の目標として、「消費者物価の前年比上昇率2%」を掲げています。

この目標が達成されるまではゼロ金利政策も続けられると思いますが、目標が達成されれば、金利も上昇する場合があります。

当面の間は急激な金利上昇は考えにくいですが、いつ上昇するかもわからないので対策できるように世の中の動きにアンテナを立てておきましょう。

個人的な予測としては直近であれば住宅ローン金利は下がる傾向にあるかなと予測しています。

みなさんの予想はいかがでしょうか。今後35年住宅ローン金利相場はどのようなかたちで推移していくのでしょうか。

固定金利と変動金利を比較

固定金利と変動金利を比較したときどちらの方がお得なのか。

固定金利のメリット、デメリット、変動金利のメリット、デメリットを紹介してきましたが、如何だったでしょうか。

固定金利については、期間の限定などもあり、期間をどのくらい固定にしたらよいのかなど迷ってしまうことも多いかと思いますが、自分にあった期間を選択することをおすすめします。

住宅ローンの過去の推移や今後の相場予測などをみても個人的には変動金利の方がお得になると思っています。

考え方は人それぞれだと思いますが、我が家では変動金利または固定金利期間選択型ローンの短期間のもので組もうと思っています。

後悔しないためにも自分の状況や今後の情勢、自分の立ち位置などを考えて検討してみることをおすすめします。

住宅ローンの固定金利、変動金利にするときの注意点

直近の毎月返済額を少なくしたい方は、変動金利や固定金利期間選択型を選ぶと効果的です。

ただ、借入金額が多い場合や返済期間が長い場合は金利相場の上昇のリスクや影響が高くなりますので、シミュレーションなどを行って、いざというときに繰り上げ返済などで対処できるように資金対策を行っておくことをおすすめします。

現在はとても金利も安く、安定しています。無理のない返済額、返済期間で住宅ローンを組むことをおすすめします。

仮に金利相場が上昇しても大丈夫なようにしておきましょう。

自分なりに予測をしておくことをお勧めします。

いざというときに払えないということにならないように計画的に返済をしていきましょう。